Tidak semua piutang bisa kembali ke tangan seperti yang diharapkan, kadang harus menunggu lama, bahkan hingga akhirnya tidak bisa ditagih sama sekali. Inilah yang disebut sebagai piutang tak tertagih atau bad debt expense.

Sebagai pelaku usaha, Anda tentu pernah atau sedang menghadapi kondisi ini. Ketika pelanggan mengalami kesulitan keuangan atau bahkan bangkrut, perusahaan harus bersiap mencatat kerugian dari piutang yang tidak tertagih tersebut.

Tapi, bagaimana cara menentukan bahwa suatu piutang benar-benar tak bisa ditagih? Apa dampaknya terhadap keuangan bisnis Anda? Bagaimana cara mencatatnya? Simak penjelasannya di bawah ini!

Apa itu piutang tak tertagih? Menurut Hery dalam bukunya “Pengantar Akuntansi Comprehensive” Piutang tak tertagih adalah tagihan atas piutang kepada debitur, akan tetapi debitur tidak dapat membayar kewajibannya dengan alasan tidak mampu membayar atau bangkrut.

Sederhananya, piutang tak tertagih adalah utang pelanggan kepada perusahaan yang tidak bisa dikembalikan, baik sebagian maupun seluruhnya, karena si pelanggan mengalami kesulitan keuangan atau sudah tidak memiliki kemampuan untuk melunasi utangnya.

Piutang tak tertagih masuk akun apa? Piutang tak tertagih dicatat dalam akun beban atau expanse, lebih tepatnya Beban Kerugian Piutang atau biasa disebut juga Beban Piutang Tak Tertagih.

Situasi ini sering kali terjadi dalam transaksi penjualan kredit, di mana perusahaan memberikan barang atau jasa lebih dulu, dan pembayaran dilakukan kemudian. Namun, jika si pembeli tidak kunjung membayar dan sudah melewati batas waktu yang ditentukan, serta setelah dilakukan penagihan tetap tidak ada hasil, maka piutang tersebut dianggap tak tertagih.

Dalam akuntansi, piutang tak tertagih menjadi hal penting untuk diperhatikan karena mempengaruhi nilai aset dan laba perusahaan. Oleh karena itu, perusahaan perlu memiliki kebijakan yang tepat dalam mengelola piutang dan mencatat kemungkinan kerugian yang timbul.

Berdasarkan dua studi kasus dari PT Kawasan Industri Gresik dan PT Air Manado dalam referensi dari Hery (2015), Demak, dkk (2018),, berikut adalah kriteria umum piutang yang dianggap tak tertagih:

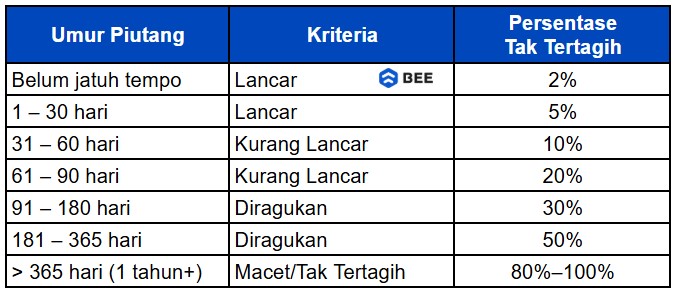

Kriteria ini paling banyak digunakan karena langsung menunjukkan seberapa lama piutang belum dibayar sejak jatuh tempo. Kategori ini diikuti dengan estimasi persentase kemungkinan tidak tertagih.

Contohnya berikut ini:

Piutang dengan umur lebih dari satu tahun biasanya dikategorikan sebagai piutang macet karena kecil kemungkinan akan tertagih lagi

Piutang juga dapat dikategorikan tak tertagih bila debitur mengalami kondisi berikut:

Piutang bisa menjadi tak tertagih juga karena kelemahan dalam manajemen internal, seperti:

Berdasarkan informasi dari jurnal artikel berjudul "Analisis Piutang Tak Tertagih Berdasarkan Umur Piutang pada PT Kawasan Industri Gresik" oleh Novia Trixie Musthofa dan Nur Cahyadi (2022), terdapat beberapa faktor utama yang menyebabkan piutang menjadi tak tertagih. Berikut penjelasannya:

Salah satu penyebab utama piutang tak tertagih adalah pemberian kredit tanpa evaluasi kelayakan yang memadai terhadap pelanggan.

Hal ini terjadi ketika perusahaan tidak melakukan analisis menyeluruh terhadap kemampuan finansial dan reputasi pembayaran pelanggan sebelum memberikan kredit.

Akibatnya, risiko gagal bayar meningkat karena perusahaan tidak memiliki informasi yang cukup untuk menilai kemampuan pelanggan dalam memenuhi kewajiban pembayaran.

Sistem penagihan yang lemah atau tidak terstruktur dapat menyebabkan keterlambatan dalam penerimaan pembayaran. Jika perusahaan tidak memiliki prosedur penagihan yang jelas dan konsisten, atau jika staf penagihan kurang proaktif, piutang cenderung menumpuk dan berpotensi menjadi tak tertagih.

Pengawasan yang kurang terhadap piutang, seperti tidak melakukan pemantauan rutin terhadap umur piutang, dapat menyebabkan perusahaan tidak menyadari adanya keterlambatan pembayaran.

Tanpa pengawasan yang memadai, perusahaan mungkin terlambat dalam mengambil tindakan penagihan atau tidak menyadari bahwa piutang telah melewati batas waktu pembayaran yang wajar.

Perusahaan yang tidak memiliki kebijakan kredit yang terdefinisi dengan baik berisiko menghadapi piutang tak tertagih. Kebijakan kredit yang jelas mencakup syarat dan ketentuan pembayaran, batas kredit, serta prosedur penagihan. Tanpa kebijakan ini, perusahaan mungkin memberikan kredit secara sembarangan tanpa mempertimbangkan risiko yang terkait.

Apa dampaknya jika bisnis memiliki banyak piutang tak tertagih? Dampaknya cukup signifikan, mulai dari arus kas macet hingga usaha berpeluang bakrut, berikut diantaranya:

Anda mungkin sudah mencatat penjualan, tapi jika uangnya tidak masuk, arus kas perusahaan jadi seret. Ini bisa mengganggu kelancaran operasional harian, seperti membayar gaji karyawan, membeli bahan baku, atau membayar tagihan pemasok. Jadi, meski penjualan terlihat tinggi, kondisi kas sebenarnya bisa kritis.

Piutang yang tidak tertagih pada akhirnya akan dicatat sebagai kerugian. Hal ini secara langsung menurunkan laba bersih perusahaan. Jika tidak segera diatasi, akumulasi piutang tak tertagih bisa menyebabkan laporan keuangan tampak buruk dan membuat bisnis dianggap tidak sehat secara finansial.

Piutang termasuk dalam aset lancar. Ketika piutang berubah menjadi tak tertagih dan harus dihapus, otomatis nilai aset perusahaan pun ikut menurun. Ini bisa berpengaruh pada penilaian kredit, negosiasi dengan investor, bahkan saat perusahaan ingin mengajukan pinjaman ke bank.

Jika piutang tak tertagih terlalu banyak, hal ini bisa menunjukkan bahwa perusahaan lemah dalam mengelola kredit dan kontrol internalnya kurang. Kreditor, investor, bahkan pelanggan bisa kehilangan kepercayaan. Mereka bisa ragu untuk bekerja sama karena menilai sistem keuangan Anda tidak tertata dengan baik.

Menangani piutang tak tertagih seringkali membutuhkan tenaga, waktu, dan biaya tambahan. Mulai dari proses penagihan, negosiasi, hingga kadang harus menggunakan jasa hukum. Semua ini adalah biaya tambahan yang seharusnya bisa dihindari.

Agar tidak perlu repot mengatasi dampak piutang tak tertagih, tentu yang terbaik adalah mencegahnya sejak awal. Nah, berikut ini adalah beberapa cara yang bisa Anda lakukan untuk mencegah piutang usaha berubah menjadi beban tak tertagih:

Sebelum memberikan fasilitas kredit, pastikan Anda menilai latar belakang dan kondisi keuangan calon pelanggan. Bisa dilakukan dengan memeriksa histori pembayaran mereka, laporan keuangan, hingga referensi dari mitra bisnis lain. Jangan ragu untuk menetapkan batas kredit berdasarkan hasil analisis tersebut.

Tentukan syarat dan ketentuan kredit, termasuk jatuh tempo, denda keterlambatan, dan prosedur penagihan jika pelanggan telat bayar. Pastikan kebijakan ini tertulis dan disetujui kedua belah pihak agar tidak menimbulkan sengketa di kemudian hari.

Gunakan laporan aging schedule (umur piutang) untuk memantau piutang yang mendekati jatuh tempo atau sudah lewat. Semakin cepat Anda menyadari adanya keterlambatan, semakin cepat pula Anda bisa mengambil tindakan.

Bangun sistem penagihan yang terjadwal dan terstruktur. Misalnya, kirimkan pengingat sebelum jatuh tempo, lanjutkan dengan follow-up lewat telepon atau email jika terjadi keterlambatan. Penagihan yang konsisten dapat mendorong pelanggan lebih bertanggung jawab.

Jika memungkinkan, minta uang muka atau sistem cicilan untuk mengurangi jumlah piutang. Cara ini juga membantu menjaga arus kas perusahaan tetap stabil.

Pelanggan yang merasa dihargai dan dipercaya cenderung lebih bertanggung jawab dalam membayar. Hubungan yang baik bisa membuat proses penagihan menjadi lebih mudah dan mengurangi kemungkinan terjadi piutang tak tertagih.

Agar piutang tidak menumpuk dan berisiko jadi tak tertagih, Anda bisa gunakan Beecloud sebagai solusi digital. Beecloud membantu mencegah piutang tak tertagih lewat fitur-fitur berikut:

Dengan Beecloud, semua piutang bisa dipantau real-time dan risiko piutang macet bisa ditekan sejak awal.

Dalam praktik akuntansi, piutang tak tertagih harus diakui dengan cara yang sesuai dengan standar akuntansi yang berlaku, salah satunya adalah penghapusan piutang tak tertagih, dalam hal ini ada dua metode yang digunakan, yakni:

Metode ini digunakan ketika jumlah piutang tak tertagih tergolong kecil atau tidak material. Dengan metode ini, piutang baru dihapus saat sudah benar-benar tidak bisa ditagih, misalnya karena pelanggan bangkrut atau menghilang.

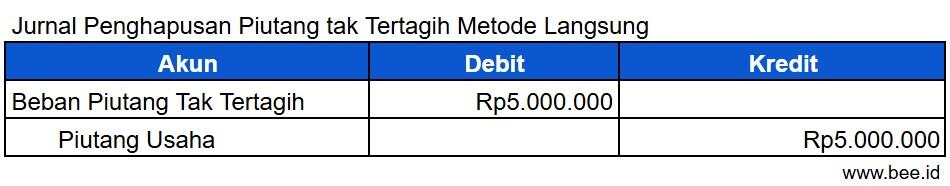

Contoh perlakuan akuntansi saat mencadangkan metode langsung:

Jurnal Penghapusan Piutang Tak Tertagih Metode Langsung (Credit: bee.id)

Metode ini juga terbilang lebih praktis dan mudah diterapkan tapi tidak sesuai dengan prinsip akuntansi berlaku umum seperti PSAK, karena tidak mencocokkan pendapatan dengan biaya di periode yang sama.

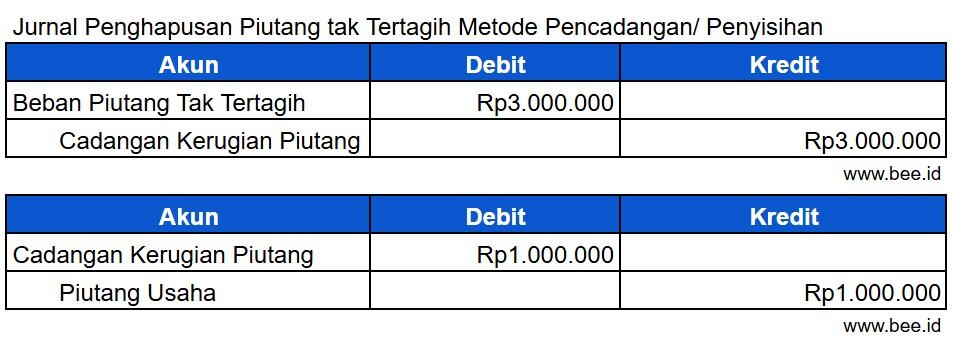

Metode ini mengikuti prinsip kehati-hatian. Piutang tak tertagih diperkirakan lebih awal dan disisihkan sebagai cadangan sejak awal saat penjualan kredit dilakukan. Jadi, meskipun belum tahu pasti pelanggan mana yang tidak membayar, perusahaan tetap mencatat estimasi beban.

Contoh perlakuan akuntansi saat mencadangkan:

Jurnal Penghapusan Piutang Tak Tertagih Metode Pencadangan Atau Penyisihan (Credit: bee.id)

Jika ada piutang yang terbukti tidak bisa ditagih, barulah dilakukan penghapusan terhadap akun piutang yang bersangkutan. Cara ini terbilang lebih akurat dalam mencerminkan kondisi keuangan dan sesuai dengan prinsip akuntansi akrual.

BACA JUGA: Jurnal Penghapusan Piutang Tak Tertagih, Contoh dan Cara Membuatnya

Untuk menghitung biaya piutang tak tertagih, perusahaan dapat menggunakan pendekatan persentase dari total penjualan kredit. Metode ini termasuk ke dalam metode cadangan (allowance method), yang dilakukan secara proaktif berdasarkan estimasi.

Pendekatan ini bertujuan agar laporan keuangan mencerminkan kondisi keuangan yang lebih realistis, khususnya dalam hal potensi kerugian dari piutang yang tidak tertagih. Berikut tahapannya:

Langkah pertama adalah menganalisis data historis. Anda perlu melihat berapa persen dari total penjualan kredit di masa lalu yang akhirnya menjadi piutang tak tertagih. Semakin lengkap data historis yang tersedia, semakin akurat estimasinya.

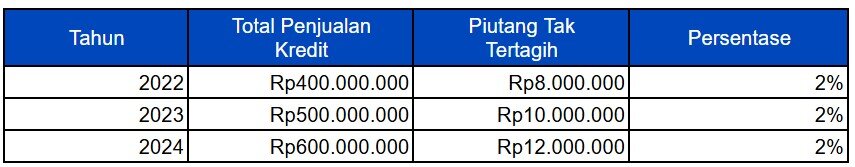

📍 Contoh Proses Menentukan Persentase:

Misalnya, dalam 3 tahun terakhir:

Jika tren ini konsisten, maka Anda bisa menetapkan persentase estimasi piutang tak tertagih sebesar 2% untuk tahun 2025. Apabila kondisi pasar berubah, pelanggan Anda berbeda, atau strategi penjualan berubah (misalnya penjualan kredit ke segmen baru), presentase ini bisa disesuaikan.

Setelah menetapkan persentase estimasi, Anda tinggal mengalikannya dengan total penjualan kredit dalam periode berjalan. Anda bisa menghitung dengan rumus berikut ini:

Biaya Piutang Tak Tertagih = Total Penjualan Kredit × Persentase Tak Tertagih

Perusahaan XYZ mencatat total penjualan kredit selama tahun 2025 sebesar Rp500.000.000. Berdasarkan data historis, perusahaan menetapkan estimasi piutang tak tertagih sebesar 2%.

Maka perhitungannya adalah sebagai berikut:

Biaya Piutang Tak Tertagih = Total Penjualan Kredit × Persentase Tak Tertagih

= Rp500.000.000 × 2%

= Rp10.000.000

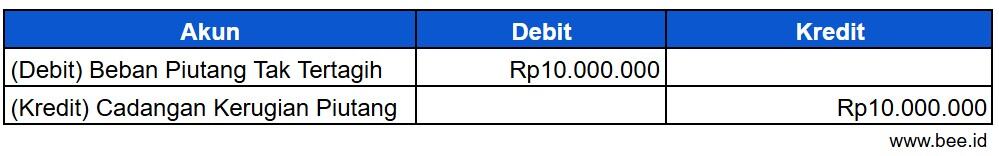

Maka, perusahaan harus mengakui Rp10.000.000 sebagai biaya piutang tak tertagih pada laporan laba rugi.

Agar sesuai dengan prinsip akuntansi, biaya ini harus dicatat sebagai beban pada laporan laba rugi dan sekaligus membentuk cadangan kerugian piutang di laporan laba rugi, maka jurnal umumnya sebagai berikut:

Jurnal Penghapusan Piutang Tak Tertagih (Credit: bee.id)

Kini Anda tak perlu lagi repot mencatat penghapusan piutang secara manual, karena aplikasi pembukuan keuangan Beecloud telah menyediakan fitur nota potong yang memungkinkan proses pencatatan piutang tak tertagih berjalan otomatis dan akurat.

Cukup dengan beberapa langkah sederhana mulai dari memilih pelanggan, menentukan jumlah piutang, lalu mengarahkan ke akun kerugian piutang, semua jurnal langsung tercatat rapi dalam sistem.

Bahkan, Anda bisa langsung menghubungkan nota potong ini ke penerimaan pembayaran, sehingga piutang yang tak tertagih bisa langsung terhapus dari laporan keuangan. Praktis, efisien, dan bebas dari risiko salah input.

Yuk, kelola pembukuan bisnis Anda dengan lebih profesional! Gunakan Beecloud sekarang dan rasakan kemudahannya. Klik banner di atas dan dapatkan akses gratis uji coba sekarang juga!